家族信託制度の事例

■case1.一戸建ての自宅を残しておきたい

現在、古い一軒家に暮らしている85歳の母親がいます。最近、少し足腰が悪くなってきていることから、高齢者施設への入居を考えています。ときどきは自宅に戻ってすごしたいため、現在の家はそのままにするつもりのようです。息子が1人いて、この息子と一緒に家族信託を検討しているそうですが、この場合、どのようなスキームが考えられるでしょうか。

~家族信託を利用しないと~

●現在、古家に一人暮らしで、そろそろ安心できる施設へ移り住もうか検討中。

●家はそのままにして、将来、必要があれば売るなり貸すなりしてもいいかと考えている。

解説

まず、家族信託を使わなかった場合どうなるでしょうか。母親が高齢者施設に入所しても、自宅はそのままにしておくというのはよくあるケースです。しかし、施設入所後に認知症など、意思判断能力が失われる状態になってしまった場合、自宅の管理や処分は大きな問題のひとつとなります。 息子が近くにいれば、自宅の管理や修繕に関してはできると思います。ところが、母親の生活費や施設利用料等を捻出する目的で、仮に自宅を売却しようとした場合、その時点で母親の意思判断能力が喪失していたとすれば、自宅は売るに売れません。

~家族信託を利用した場合~

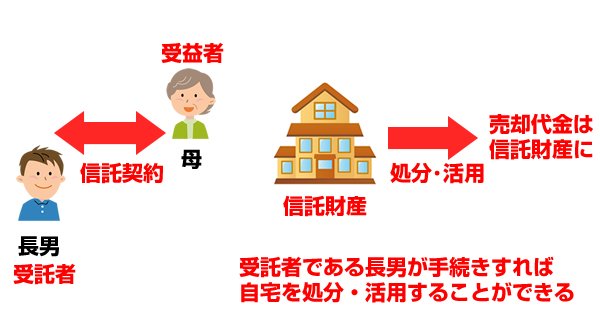

次に、家族信託を使うとどうなるでしょうか。 次の図のようなスキームで検討してみてください

施設入所と同時に自宅の所有者である母親を委託者、息子を受託者、そして受益 者を母親とする信託契約を、母親が元気なうちに息子と締結します。 母親は入所後、入所前に思い描いたとおり月に1・2回帰宅して掃除をしたり、泊まりたいときに泊まったりすることができます。そして、徐々に意思判断能力が低下し判断できなくなったら、息子の判断でその不動産を処分することも、他に貸すこともできます。 信託契約により、成年後見制度などを使わないと自宅は処分・活用などが難しかったのが、息子の判断で自由に処分・活用できるようになります。 自宅を売ったときの売却代金は受益者である母親のものですので、その管理を息子が行い、母親のために有効に使うことになります。最終的に母親が他界し現金が残ったら、これは相続財産として息子が取得することになります。 ※成年後見制度を使った場合、お母さんの施設利用料の支払いや生活費の不足など、「売却することの合理的理由」がなければ売却は困難であるといえます。万一、売却に成功しても、売却が終わった後も後見人は辞任できませんので、その後も引き続き成年後見制度は継続します。

■case2.アパート等のオーナーの場合

アパートを2棟持っている父親がいます。子どもは男女1人ずつです。 父親は自分でアパートの管理を行っていましたが、ある日、庭の手入れをしていたときにつまずいて、頭を打ち入院してしまいました。今も意思判断ができない状態が続いています。 現在、アパートに新規入居希望者などが出た場合は、長男や長女が父親の代わりに賃貸借契約書を代筆しています。なにか問題があるでしょうか。

~家族信託を利用しないと~

●父親が所有し、自宅で管理しているアパートが2棟

●貸借契約などは父親の代わりに長男や長女が代筆している

解説

賃貸借契約は法律行為ですから、たとえ家族であっても父親名義の契約主体者になることはできません。ましてや、意思能力や判断能力がなくなっている状態の父親があたかも判断をしたかのような体裁(代筆)を権限のない家族が行うことには、実は法律上、大きな問題があります。 同様に、今の状態では、将来発生する「大規模修繕」や「建替え」「売却」といった判断を必要とする行為は、原則的に行うことが難しいといえます。 では、父親が元気なうちに、家族信託を設定しておけばどうだったでしょうか。

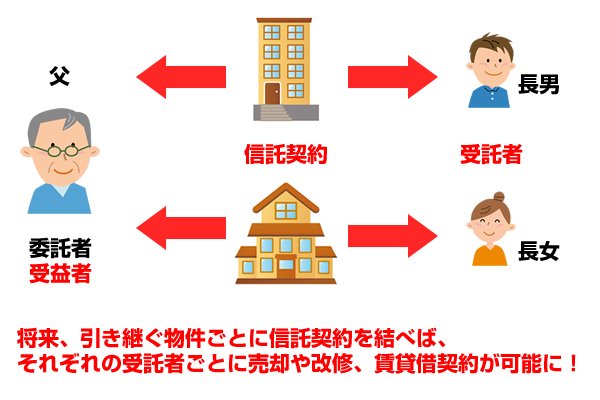

~家族信託を利用した場合~

不動産はアパートが2棟あって、子どもは男女1人ずつですので、所有者である父親を委託者として、例えばA物件については長男を受託者とします。そして利益(この場合は家賃)を受け取る権利は父親、つまり受益者は父親とします。B物件についても同様に父親を委託者兼受益者とし、長女を受託者とします。そして父親が元気なうちは、長男、長女と一緒にそのアパートを管理していけば問題ないでしょう。 もし将来、父親が意思能力や判断能力を失う事態に陥った場合、今度は受託者である子どもたちが明確な財産の管理処分権限をもって、「賃貸借契約」はもとより、「大規模修繕」や「建替え」、もしくは「売却」といった行為を行うことが可能です。 何よりも、意思判断能力を失った父親の「代筆」をして契約行為を行うという「法的に問題のある行為」から解放されます。 もちろん、信託契約書には、将来相続が起きた場合、それぞれの物件の承継先をA物件は長男、B物件は長女としておけば、別途遺言で指定したり、相続発生後に遺産分割協議をしなくても、自分の意思どおりに相続させることができます。

■case3.マンションを新たに建築する場合

土地所有者である父親は90歳で、子どもは長女1人、そして長女の子である孫が1人います。その孫は父親の養子に入っており、そのため、実質的な相続人は2人です。 父親は相続税対策のために空地にマンションを建築する予定であり、建物の完成まで2年ほど期間を要するといわれています。その間に父親の意思能力や判断能力が喪失した場合、完成後のマンションはどうなるのでしょうか。

~家族信託を利用しないと~

●父親が所有の土地にマンションを建築

●長女と養子に入っている孫が相続人

解説

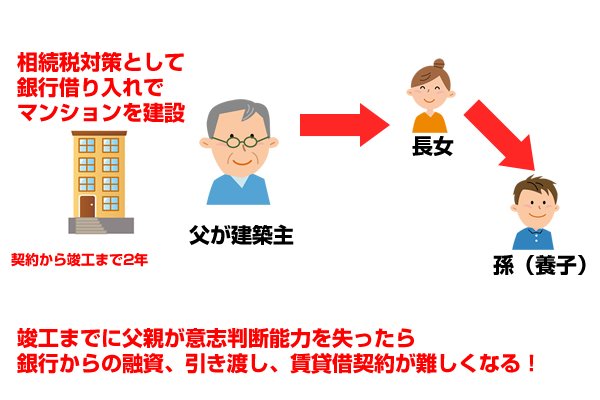

もし、竣工までの間に父親が意思判断能力を喪失してしまったら、最終的にマンションが完成した際の建物の引渡しや建物の登記、あるいは金融機関からの融資に支障が出る可能性があります。つまり、建築中あるいは竣工後の手続が中断しかねません。 これを解決する方法としては「成年後見制度」がありますが、それを利用しますと見たとおり、その不動産のその後の管理運営、賃貸借契約、管理契約等の各種契約に影響が出ます。

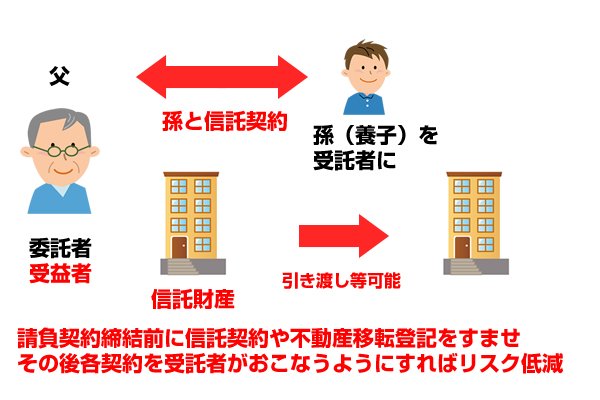

~家族信託を利用した場合~

では、家族信託ではどうでしょうか。今回のケースでは相続人の1人に孫がいます。この孫を受託者と設定して、土地については委託者を父親(孫からしたら祖父)、受益者も父親という建付けにします。そして、建築の請負契約も受託者として孫が契約します。さらに、借入金の申込みも受託者として孫が行います。 最終的に2年ほど経ってマンションが完成するまでに、仮に父親が意思判断能力を喪失したとしても、新築のマンションは信託財産として受託者の名義で登記をし、受託者が金融機関との手続を遂行します。しかし、受益者は父親なので、その不動産からの家賃収入、借入金の返済などはすべて受益者である父親が負担することになります。つまり、孫である受託者が契約の遂行、及びその後の物件の管理を自らの権限で行えるということなのです。 ただし、この信託を組む場合には、事前に建築を担う建設会社やハウスメーカー、及び借入先の金融機関と十分な打合せが必要です。

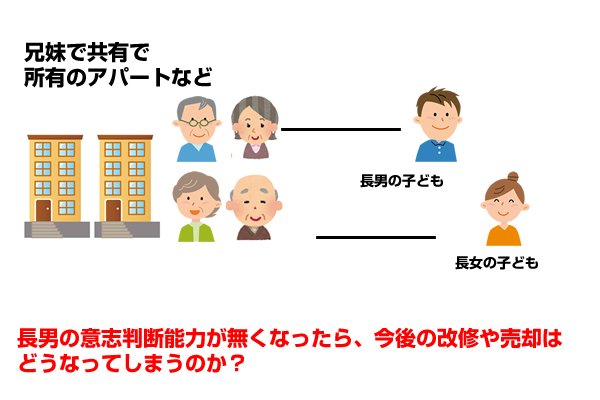

■case4.すでに共有となつている物件の場合

80歳代の兄妹4人がいます。20年前に父親から相続したアパートを4人の共有名義で持っています。古いアパートですので、そろそろ大規模修繕を行うか、もしくは売却してしまうことも考えなければなりません。最近、長男の健康状態が思わしくなく、物忘れも増えたようです。また、ほかの兄妹もいつ何が起こっても不思議ではない年齢です。 兄妹は仲が良く、長男の健康を心配しているようですが、長男の意思判断能力が健在な間に行っておくべきことは何でしょうか。

~家族信託を利用しないと~

●兄妹4人で不動産を所有

●現在長男が管理中の共有アパートを、大規模修繕か売約しようか検討中

解説

共有名義で1つの不動産を持っている場合、共有名義人(上記の例では4人の兄妹)のうち1人でも認知症を発症するなどして意思判断能力が失われると、その不動産の処分はすぐにはできなくなります。加えて相続が発生してしまうと、共有の名義はさらにその相続人の数だけ増えていきますので、もはや「動かすことが非常に図難な物件」となってしまいます。

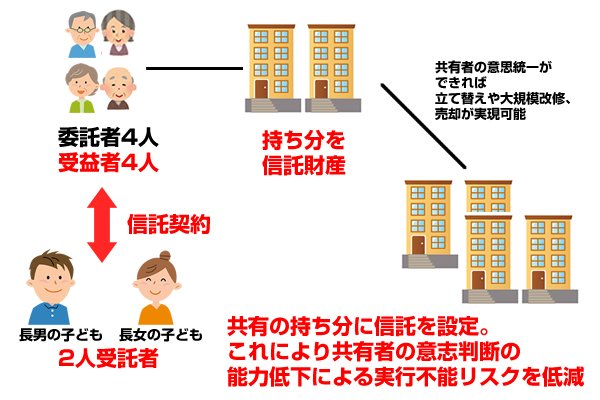

~家族信託を利用した場合~

こうした場合、家族信託を利用するとどうなるでしょうか。 兄妹4人が健常なうちに、兄妹4人を委託者兼受益者とし、例えば長男と長女の息子2人を受託者とした信託契約を結びます。

こうすることで、

①将来、共有者の誰か1人が意思能力や判断能力を失ってしまう事態が発生しても、このアパートの管理や処分は受託者の権限で行うことができます。

②仮に今すぐにアパートの売却等を検討するとして、80歳代の兄妹が売却の条件等の交渉や判断を行うのが困難な場合であっても、受託者が兄妹4人に代わり交渉等の権限を持つことができます。

③もし長男に相続が発生した場合でも、長男が持つ「受益権」を長男の子が相続しますので、通常の相続と何ら変わるものではありません。そして、引き続きアパート全体の売却を含めた処分の権限を受託者(長男の患子と長女の息子)が行使することができます。

④たとえ売却せずに、兄妹一族共有の財産として所有し続ける場合でも、大規模修繕や建替え等の契約権限を受託者に集中させることができますので、共有者全員の承諾と協力を得る必要がなくなります(賃料収入などは従来どおり兄妹4人のものです)。

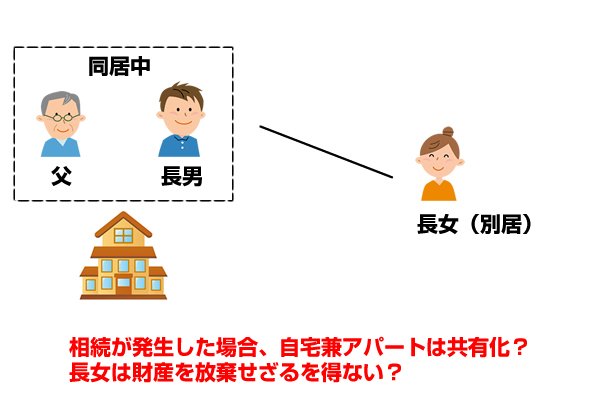

■case5.これからの共有を回避したい場合

大都市圏に暮らす82歳の父親です。息子〈同居〉とその妹である娘(他県で別居)がいます。自宅をアパートに建て替え、その1 部屋で暮らしながら賃料収入を得ています。 将来、この自宅と一体となったアパートは息子に譲りたいと希望しています。 財産はこの土地と建物(アパート)がほとんどで、現金等はあまりありません。 しかし、アパート建築時の借入金返済がまだ10年以上残っているそうです。 相続税対策として始めたアパート経営ですが、他にやるべきことはないでしょうか。

~家族信託を利用しないと~

●自宅兼アパート以外、資産はほぼない

●現在は長男と同居中。このままの状態で相続が発生すると・・・

解説

このケースは相続税対策として借入れを起こしてアパート経営を始めたパターンです。確かにこれで相続財産の評価額を下げることができたものの、何も手を打たなければ相続時には別の問題が発生します。

それは、相続時に土地と建物(アパート)が、相続人である「息子と娘の共有財産」となるリスクです。

共有になると、アパートの修繕や将来の売却を考えたときには、息子は妹である娘と連絡を取り、承諾を得る必要が出てきます。そしてさらに、将来どちらかの意思判断能力が失われる事態になれば、もはや大規模修繕や売却などの処分ができなくなります。

共有を避けるためには、

・娘に対し別途同価値(時価評価)の財産を準備し、遺書にその旨を残しておく

・息子から妹である娘に「時価評価に換算した代償金」を準備する

等の対策が考えられますが、この事例の場合は難しそうです。

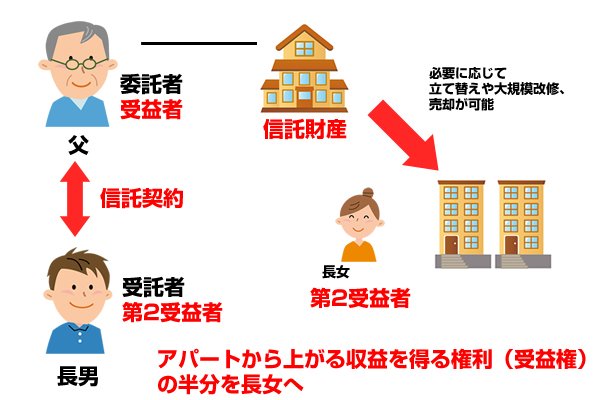

~家族信託を利用した場合~

家族信託を利用するとどうなるでしょうか。 父親を委託者兼受益者、息子を受託者とする信託契約を結びます。そのうえで信託契約書の中に、父親の相続発生時には、受益権(信託財産から発生する利益を得る権利)の半分を息子に、そしてもう半分を娘に与える旨を明記します。こうすることで、息子は父親の相続後も引き続きアパート経営を自分の判断で行うことができるとともに、娘は父親の遺産の半分を相続したことと同じ(賃料収入等の利益の半分を受け取 る権利を持つ)ことになります。

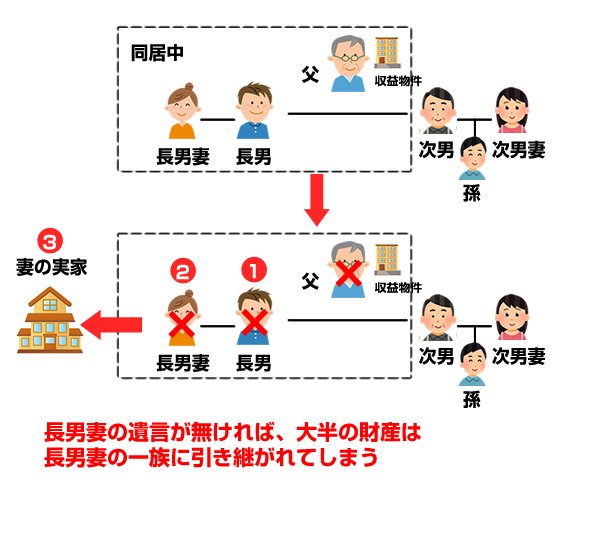

■case6.一族の資産の流出を回避したい場合(受益者連続信託)

ある父親(80歳)が長男(60歳) とその妻(58歳)と同居しています。 長男夫婦には子どもがいません。一方、別居している次男夫婦には子ども(父親の孫)が1人います。 その父親は自分が亡くなった後、長男夫婦には引き続き現在の土地で暮らしてもらいたいが、長男夫婦が他界した後は、先祖代々の土地でもあるので、孫(次男の息子)に継承してもらいたいと考えています。どうすればいいのでしょうか。

~家族信託を利用しないと~

解説

ここでは仮定として「父親→長男(①)→長男妻(②)」 という順序で相続が発生するとします。この場合、民法上では、父親の「孫に継承してもらいたい」という希望を実現させるためには、長男の妻が遺言書で「次男の子(甥)に財産を譲る」旨を書き残さなければなりません。しかし現実には、長男の妻が父親の希望どおりの遺言書を書き残す保証はありませんし、遺言書の特徴として、新たに別の内容で遺言書が作成された場合は、そちらが有効と怠ります。また、遺言書がなければ、妻の実家に相当分の財産が移転(③)することになります。

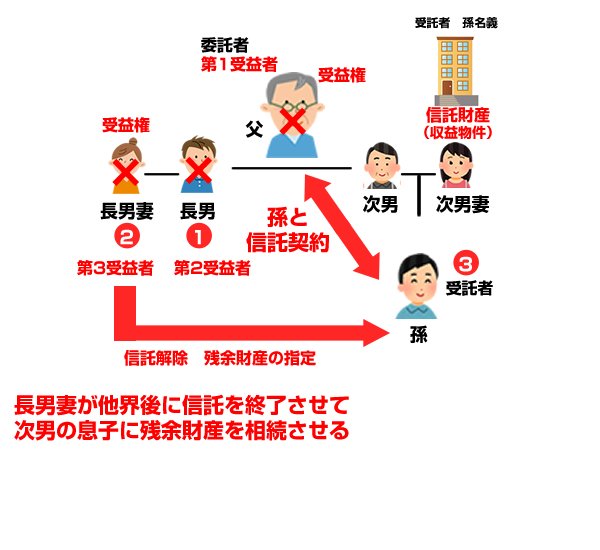

~家族信託を利用した場合~

家族信託を利用するとどうなるでしょうか。 父親を委託者とし、孫を受託者として、受益者連続型の信託契約を締結します。 その中で受益権者を次のように設定します。

・第1 受益者:父親

・第2 受益者:長男(父親が亡くなった場合…………①

・第3受益者:長男の妻(長男が亡くなった場合……②

・残余財産の指定先:孫(長男の妻が亡くなった場合……③

これにより、民法上の規定とは異なり、長男の妻の他界後は孫に財産が継承されるように指定ができるのが、信託契約の大きな特徴です。

遺言は財産の継承先など一代限り(自分の財産を次に誰にわたすか)しか指定できません。つまり、「自分の次は息子、息子の次は誰」と二世代以上先の相続人の指定ができないのです。信託の場合は、「受益者を先々まで定める」ことで、実質遺言と同じ機能を、遺言では不可能であった二次相続以降にまでもたらすことが可能になります。

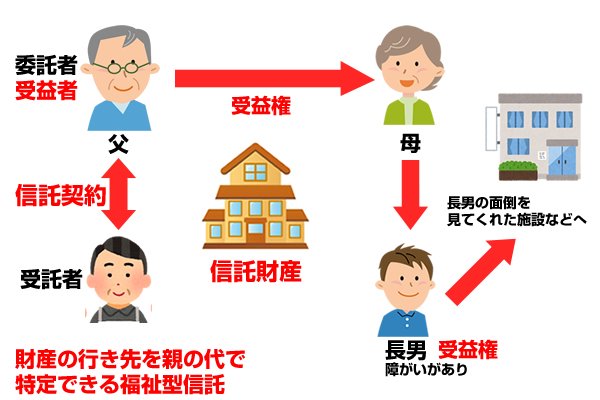

■case7.障害を持つ子のために資産を遺す

ある父親(50歳)と母親(48歳)の長男(20歳)は重度の障がいを抱えており、判断能力がありません。自活も困難とされており、日常生活でもサポートが必要です。両親には長男以外に子どもはいません。 両親は長男が今後暮らしていくために、不自由のない資産を遣すつもりですが、

①自分たちが亡くなった後、長男の入居する施設などお世話になる人たちに、きちんと報酬を支払い、しっかりと長男の面倒を見てくれることを託したい

② 長男が他界した段階で、自分たちが遺した財産に余りがあれば、そうした施設やお世話になった周囲の人たちにわずかずつでも渡したい

という希望を持っています。 ①については成年後見制度の利用に任せるしかないと思っていますが、② は無理だといわれてしまいました。その父親と母親は「仕方がない」とあきらめるしかないのでしょうか。

~家族信託を利用しないと~

解説

成年後見制度を利用することにより、判断能力のない長男に代わり、その生活が最低限保証されるよう家庭裁判所の監督下で財産の管理を行うことは可能です。しかし今回の事例のように、成年後見制度においては、長男が亡くなった時点の財産をどう処分するかを後見人に託すことはできません。長男が自らの意思で遺言書を残すことができないため、長男他界時に残った財産は、今回のように他に相続人がいなければ、国庫に納められてしまいます。

~家族信託を利用した場合~

家族信託を利用するとどうなるでしょうか。 父親が委託者兼第一受益者、母親が第二受益者、そして長男を第三受益者とします(ここでは父親が、母親よりも早く亡くなると想定しています)。そして信託の受託者を、信頼できる第三者(親戚など)にします。 信託契約書には、第三受益者の死亡時の残余財産(残った信託財産)をどこに帰属させるかを指定します。この帰属先として「お世話になった施設」「援助してくださった人たち」等を指定することができます。これにより、障がいを持つ長男に対する両親の想いだけでなく、長男を支援してくださった人たちへの感謝の気持ちも実現させることが可能になります。

こうした信託の形態を特に「福祉型信託」と呼ぶ場合があります。 福祉型信託の受託者は、家族の一員である親戚等でも構いませんが、今回の事例のように長男がまだ20歳である場合、長男が生涯を終えるまでの数十年間、しっかりと長男を支え、かつ長男他界時の信託内容をきちんと実行できる必要があります。そのため、受託者としては、福祉団体、NPO法人といった非営利団体や信託会社など、組織として対応できる先を定めることが望ましいと考えます。