相続法改正概要

相続法改正の概要

配偶者居住権

2019年の国会で成立した税制改正法には、遺産分割の際に配偶者が家に住み続ける権利を得たうえで

預貯金などのほかの財産も受け取れる「配偶者居住権」が盛り込まれました。

これまでの法律では、遺産分割協議で配偶者が自宅を得るとそれだけで法定相続分を満たしてしまい、預貯金といったほかの相続財産を十分に取得できない可能性がありました。

改正民法では、所有権が他社であっても配偶者が住み続けることができるよう、「所有権」と「居住権」とを切り離し、配偶者はそのうち居住権のみを得れば家に住み続けられるようにしました。

配偶者が居住権を得ることを選択すれば、他の財産の取り分が実質的に増え、生活の安定につながることになります。

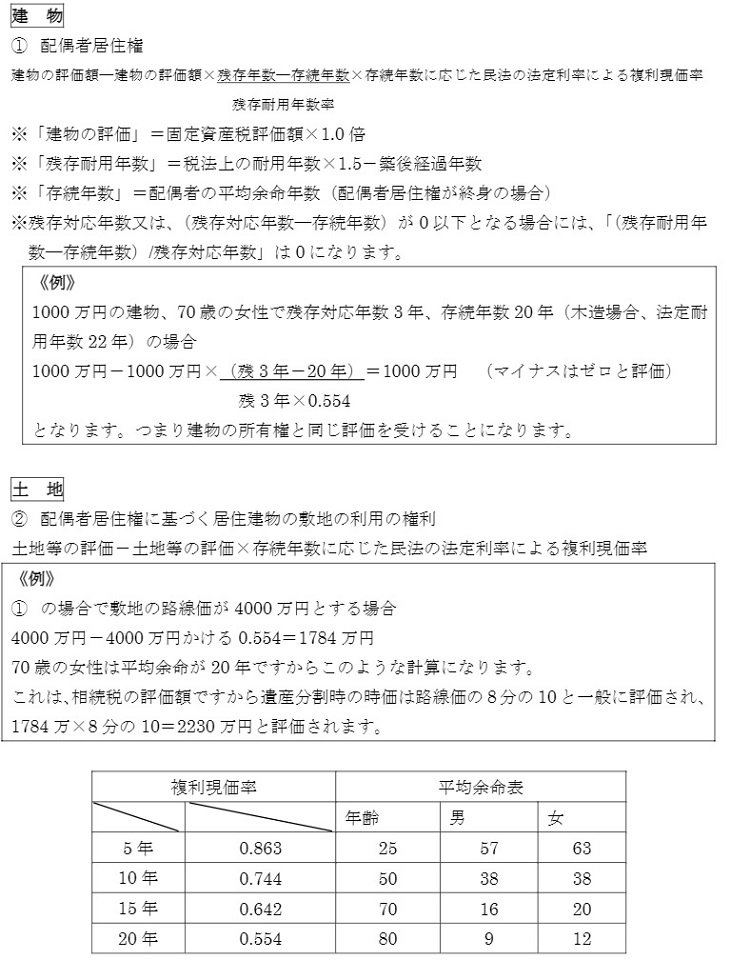

こうした枠組みに従い、主雄健と居住権に切り離された財産のそれぞれの評価額を、残存耐用年数や配偶者の平均余命などによって按分する計算方法示しました。

算出されたそれぞれの評価額に伴い、相続税が課されることになります。

今日住建は他人に売却することはできず、配偶者が死亡した時点で消滅することになります。

これらの新制度は2020年4月1日にスタートします。

二種類の配偶者居住権

配偶者短期居住権

配偶者がした後のとりあえずの短い期間(最低6か月間)、生存配偶者が相続開始時に居住していた建物に無償で居住できる権利のことをいいます。

配偶者短期居住権の取得の要件

被相続人が所有していた建物に相続開始時に無償で居住していたこと。

したがって、上記要件が満たしていれば常に配偶者短期居住権が認められるので、遺産分割や遺贈等の特別な取得行為は必要ありません。

その存続期間は、遺産分割が行われる場合には、分割による建物の帰属が確定した日、又は、相続開始から6か月が経過する日のいずれか遅い日までの間、無償で自宅に居住することができます。

他方、被相続者の遺言等により、配偶者以外の者が自宅建物を取得する場合には、生存配偶者は、自宅建物の取得者からの配偶者短期居住権の消滅の申し入れから6か月を経過するまでの間、無償で自宅に居住することができます。

この配偶者短期居住権は登記することはできません。

配偶者長期居住権

配偶者長期居住権は、原則として以下のような特徴があります。

あ)被相続人の配偶者が相続開始時に居住していた建物を死亡するまで使用・収益することができます。

い)生涯無償で相続開始時に居住していた建物全部が使えることができます。

う)建物所有者の同意が得れば増改築をしたり、第三者に使用・収益させることができます。

え)配偶者長期居住権を第三者に譲渡することはできません。

配偶者長期居住権の取得要件

あ)被相続人が所有していた建物であること。

い)生存配偶者が被相続人が所有していた建物に、相続開始時に無償で居住していたこと。

え)自宅建物が被相続人とそれ以外の第三者との共有にとなっていたときは、配偶者長期居住権は成立しません。

配偶者長期居住権の取得方法

あ)共同相続人との遺産分割協議

い)被相続人からの遺贈(死因贈与契約でも可能)

う)生存配偶者自身の請求による家庭裁判所の審判

配偶者長期居住権の登記

配偶者長期居住権が成立した場合、建物主勇者は配偶者長期居住権の設定登記をする義務が負います。これにより、配偶者長期居住権は、賃借権同様に登記することで第三者に対して居住権を対抗するができます。

配偶者居住権の評価方法

遺産分割等に関する見直し

(1)自宅贈与について持戻し免除の意思表示の推定

婚姻期間が20年以上の夫婦が、他の一方に対して、居住の用に供する建物又は敷地(配偶者居住権を含む)を遺贈・贈与した場合は、特戻し免除の意思表示があったものと推定される

《効力》

「推定」の効力を争うものが、特戻し免除の意思表示が無かったことの反証責任を負う。

《実務への影響等》

① 今後、「遺言」で行われる場合(自宅の遺贈)も増えることになると思われるが、そうなると現在よりも更に「自筆証書遺言」の活用が期待されます。

② 但し、「遺留分」は新貝できないので、遺贈等される自宅の「評価」が、現在より更に重要になるものと思われます。

(2)仮処分制度の見直し

遺産分割前の預貯金債権の仮分割仮処分の制度が新設された。

過分債権の取り扱い変更

過分債権の遺産分割における取り扱いは、従来は、遺産分割対象にならないものとされていたが、最高裁決定(H28年12月19日民集70巻8号2121頁)により「共同相続された普通預金債権、通常貯金債権及び定期貯金債権は、いずれも、相続開始と同時に当然に相続分に応じて分割されることなく、遺産分割の対象となる」と変更されることとなった。

よって、上記の通り預貯金などの「過分債権」が遺産分割の対象とされたため、遺産分割が終わるまで預貯金の払い戻しが受けることができなくなった。

《要件》

① 遺産分割の審判又は調停の申し立てがあったこと

② 仮払いの必要性があると裁判所が判断したこと

③ 他の共同相続人の利害を害しないこと

④ 預貯金債権の仮払いという仮分割の方法にかぎること

(3)仮払い制度の創設(新民法909条の2)

可分債権の取り扱いの変更

① 相続債務の弁済、相続人生活費の支出その他の事情により、当事者が遺産の預貯金債権を行使する必要があると認めたときは、特定の世と金債権の全部又は一部をその者に仮に取得させることができる。

② 預貯金債権の内、その相続開始の時の債権額3分の1に当該相続人の法定相続分乗じた額について、各共同相続人は払い戻しを受けることができ事となった。権利行使をした預貯金債権は、当該相続人が遺産の一部の分割により取得したものとみなされる。

但し、預貯金債権の債務者ごとに法務省令(第29号)で定める額150万円を限度とする。

(4)一部分割(新民法907条)

従来から、実務では遺産の一部分割ができることとされていたが、その点が明文化された。

① 遺言で禁じられた場合を除き、共同相続人は、いつでも協議で、遺産の一部の分割ができる。

② 相続人は、遺産の一部の分割を家庭裁判所に請求することができる。

③ 但し、一部分割により他の相続人の利害を害する恐れがある場合は、この限りでない。

《実務への影響》

① 従来の実務が追認され、改正法で明文化されたことにより、更に一部分割の活用が期待されます。例えば、可分債権である預金を先に分割する事などが予想されます。

② しかし、残りの遺産のうち、とくに無価値の不動産などが放置される恐れがあり、その場合は相続財産が未登記のままとされる恐れが生じ、「所有者不明土地問題」が発生する可能性が生じてきます。

(5)遺産分割前に一部財産を処分した場合の遺産範囲

①遺産の分割前に遺産に属する財産が処分された場合であっても、共同相続人は全員の同意により、処分された財産が遺産の分割時に遺産として存在するものとみなすことができ事となった。

③ なお、財産処分した相続人の同意を得る必要はない。

遺言制度に関する見直し

(1) 自筆証書遺言の方式緩和(新民法968条第2項)

① 相続財産の刻六については、自筆することを要しないこととされた。

② 但し、目録の毎葉(辞書によらない記載がその両面にあっては、その両面)に遺言者は、署名し、印を押さなければならない。

《実務への影響》

目録については、パソコンで作成したり、登記事項証明書のコピーなどで足りることになったので、自筆証書遺言が更に利用されることなるものと思われます。

(2) 自筆遺言書の保管制度創設(遺言書保管法)

① 法務局において自筆証書による遺言書お保管を行う。

② 保管された自筆証書は検認が不要となる(現行法1004条)

③ 遺言者は、保管の申請及び返還又は閲覧の請求ができる。但し、遺言者自らが出頭することを要す。

④ 誰でも、遺言書の閲覧や、遺言書を保管している法務局の名称等の証明書や遺言書画像情報等の証明書の交付を請求できる。但し、遺言者の生存中はできない。

(3)遺言執行者の権限の明確化等

①遺言執行者の一般的な権限等(民法1012条及び1015条の修正)

この度に改正で、規定が新設され、遺言執行者の法的地位を遺言の内容を実現することを職務とすると明確化されました。かつ、相続人に対して直接その効力を生ずると、行為の効果が相続人に帰属することが明らかになりました。さらに、遺言執行者の通知について規定が新設されました。

②個別の類型における権限の内容

特定遺贈又は特定財産承継遺言(遺産の分割の方法の指定として遺産に属する特定の財産を共同相続人の1人又は数人に承継させることを定めてもの。いわゆる「相続させる」旨の遺言)がされた場合の遺言執行者の権限等について規定が新設されました。

遺言執行者は、その相続人が対抗要件を備えるために必要な行為をすることができる。

その財産が預貯金債権である場合は、遺言執行者は対抗要件具備行為のほか、当該預貯金の払い戻しの請求及びその預貯金に係る契約の解約申し入れをすることができます。(ただし、解約の申し入れは、特定財産承継遺言の目的が、その預貯金債権の全部である場合に限る)

上記以外の行為については、「相続させる」旨の遺言の場合は、遺産分割方法にすぎないので、特定遺贈等の場合と異なり、遺言執行者がいても遺言執行者が行えることはないので、注意を要します。

③遺言執行者の復任権(新民法1016条)

民法1016条の規定(やむを得ない理由がある場合に限られる限定的復任権)が修正され、他の法定代理人と同様の復任権を認めるとされました。

遺留分制度に関する見直し

(1)遺留分減殺請求権の法的性質見直し

現行制度では、遺留分権利者が遺留分減殺請求を行うと、当然に物権的効果が生じ、遺贈等が無効となるため、対象物、受遺者と相続人の「共有」になります。したがって、更に「共有分割」を行うことが必要となり、場合により地方裁判所で共有物分割訴訟手続きをとる必要が生じました。

新制度では、遺留分権利者は相続人に対し、遺留分侵害額に相当する金銭の支払いを請求することができることとされました。即ち、金銭債権化られと事により、不動産や株式などの対象物は、受遺者らの単独所有となります。

受遺者又は受贈者の請求により、裁判所は金銭債務の支払いにつき相当の期限を許与することができます。(新民法1047条5項)

遺留分権利者の多くは、従来から金銭を貰うことによる解決を望むケースであったが、これが実現できることとなりました。

受遺者が中小企業の後継者である場合は、工場や事務所などの会社の資産や、自社株式などが単独所有出来ることとなったため、共有となる場合の制約等が無くなり、中小企業における事業承継はより簡便となりました。

(2)遺留分の算定方法の見直し

旧制度

①相続人以外の者への贈与は、相続開始前1年間にされたものに限り参入される(民法1030条1文)

②ただし、当事者双方が遺留分権利y差に損害を加えることとを知って贈与をしたときは、1年以上前のものでも算入される(民法1030条2文)

③なお、相続人への贈与は全て参入される。(従って、何十年前のものでも遡って遺留分減殺の対象となる)

新民法1044条第3項

①上記①は変更なし

②相続人への贈与は相続開始前の10年間にされたものに限り参入されることになりました。(従って、10年以上前に行われた自社株の贈与等は遺留分減殺請求の対象とはならないことになった)

③上記③は変更し(相続人贈与の場合は、当事者双方が悪意であれば10年以上前になされたものでも算入されることになります)

《実務への影響》

従来は、早くから後継者を決め事業承継のために自社株の贈与等を行っても、相続人の1人に対する贈与は、何十年前のものも全て遺留分の基礎に算入されていました。

しかし、今後は例えば、父が長男に自社株を贈与した場合、少なくともその後10年間生存すればよいことになります。できる限り早い段階で事業承継策をとる必要が生じてきます。

贈与税を軽減するために「暦年贈与」の手法をとることがありますが、例えば、後継者である長男に対し、自社株や工場等の土地・建物を十数年にわたり、毎年7~8%ずつ贈与するような場合は、贈与税は軽減できますが、被相続人の死亡時から10年前のまでのものは、遺留分減殺請求の対象となってしまいます。

相続の効力(権利義務の承継等)

(1)相続による権利の承継

①遺言(相続分の指定、遺産分割方法の指定)によって相続財産に属する財産を取得した場合には、その法定相続分を超える部分については、登記、登記その他の対抗要件を備えなければ、第三者に対抗できないことになりました。(新民法899条の2第1項)

②債権の場合は、法定相続分を超えて承継した相続人が、遺言又は遺産分割の内容を明らかににして債務者に通知した時は、相続人全員が債務者に通知をしたものとみなして、①の規律が適用される(新民法899条第2項)

(2)義務の承継

①相続債権者は、相続分指定(民法902条)された場合でも、各相続人に対し、法定相続分に応じて権利を行使できることになりました。

②ただし、その相続債権者が相続人の1人に対し指定相続分に応じて義務承継を承認した時は、この限りではありません(新民法902条の2)

(3)遺言執行者がある場合の相続人の行為の効果等

遺言執行者ある場合における、遺言の執行を妨げる相続人の行為は無効となります。ただし、善意の第三者には対抗できません。(新民法1013条第2項)

相続人以外の者の貢献

①特別寄与者と特別寄与料

被相続人に対して無償で医療看護その他の労務の提供したことにより財産の維持又は増加について特別な寄与をした比被相続人の親族(これを「特別寄与者」という)は、相続人に対し、寄与に応じた金銭(これを「特別寄与料」という)を請求できることになりました。(新民法1050条第1項)

②裁判所への請求

当事者間の協議が調わないときは、特別寄与者は、家庭裁判所に対して協議に代わる処分を請求できることになりました。

ただし、相続開始を知ってから6か月を経過するまでか、又は相続を開始から1年を経過するまでの間に請求しなければなりません。(新民法1050条第2項)

家庭裁判所は一切の(寄与の期間、方法、程度、相続財産の額等)を考慮して特別寄与料の額を定める(新民法1050条第3項)

《実務への影響》

特別寄与者に当たる人は、特別寄与料を貰えるようになりました。従来から言われていたように、長男の嫁などが対象になるものと思われます。

家庭裁判所への「一切の事情」の判断の要素なるべき資料(例えば看護日誌・領収書その他)を作成し、きちんと保管して置く必要が生じます。

その特別寄与が対価性が有るや否かで「特別寄与者」判断しますので、「無償で医療看護その他の労務の提供」であったかが大切な判断基準となります。

●用語集

【特別受益】

特別受益とは、共同相続人中の特定の相続人が、被相続人からの贈与や遺贈を受けた時の利益をいい、贈与や遺贈を受けた時期や課外の有無にかかわらず、全ての基礎財産に加算される(これを、「持ち戻し」という)。

【持戻免除】

共同相続人の中に特別な利益を受けた者がある場合、(例えば長男にだけ事業用資金を贈与した等)、それを無視して各人の相続分を算出することは不公平であり、かつ被相続人の通常の意思にも反するので、民法はその特別受益を持戻して遺産に含ませることを命じている。

しかし、被相続人が遺言等でその持戻しを免除する(即ち、その者の特別の取り分とする)との意思表示をする場合には、遺留分に反しない限り持戻しの必要がないことになる。

【遺留分】

遺留分とは、相続人のうちの一定の者について、被相続人の財産の一定割合の相続権を保障する制度をいい、この遺留分を保障すれば、被相続人は遺言によって残りの財産を自由に処分することができる。(配偶者と子が相続人の場合は、法定相続分の2分の1)

【遺留分減殺請求】

兄弟姉妹以外の法定相続人は、相続の開始後、相続財産の一定割合を確保しうる地位を有しており、これを遺留分という。

被相続人がこれを侵害するような生前贈与や遺贈をしたときは、遺留分権利者がその効力を奪うことができ、これを遺留分減殺請求権という。

【遺留分権利者】

兄弟姉妹以外の法定相続人(配偶者・子・直系尊属)は遺留分を有する(民法1028条)。

尚、相続廃除・相続放棄等によって相続権を失った場合は、遺留分権も失う。

【遺言による権利の承継】

相続分の指定による不動産の権利の取得ついては、登記なくしてその権利を第三者に対抗することができる。

「相続させる」旨の遺言についても、特段の事情がない限り、「遺産分割方法の指定」に当たるとしたうえで、遺産分割方法の指定そのものに遺産分割の効果を認め、当該遺言によって不動産を取得した者は、登記なくしてその権利を第三者に対抗することができる。

遺贈による不動産の取得ついては、登記しなければ、これを第三者に対抗することはできない。

【寄与分】

寄与分とは、共同相続人の中で被相続人の財産の維持又は増加につて特別の寄与した者に対し、相続分に加え、寄与に相当する額を取得することを認める制度をいう